Wat is beheerd beleggen?

Bij beheerd beleggen laat je jouw keuzes over beleggen over aan een professional van een bank of een vermogensbeheerder. Deze belegt jouw geld vervolgens in aandelen en obligaties. Vaak proberen de fondsbeheerders om de markt te verslaan.

Aanbieders van beheerd beleggen

Er zijn tientallen partijen bij wie je je geld kunt laten beleggen. De grootbanken bieden dergelijke diensten aan. Er zijn ook andere partijen als Evi (Van Lanschot), Aegon en Nationale Nederlanden actief op deze markt.

Beheerd beleggen versus vermogensbeheer

Beheerd beleggen is daarmee iets anders dan vermogensbeheer. Dit is mogelijk wel interessant als je een groter vermogen hebt. Met een groter vermogen bedoel ik in dit geval minimaal 1 miljoen of meer.

De reden hiervoor is dat je dan toegang kunt krijgen tot allerlei beleggingsvormen die voor de gewone particulier niet bereikbaar zijn. Denk dan aan private equity of grote, niet beursgenoteerde vastgoedprojecten. Bovendien weten deze partijen ook vaak constructies om de belastingdruk te verlagen.

De problemen met beheerd beleggen

In theorie klinkt het prachtig, je geld laten beleggen door een expert. Je bent minder tijd kwijt en je rendement is ook nog eens hoger. In dit deel van het artikel bespreek ik de belangrijkste nadelen van beheerd beleggen.

Nadeel #1: Lagere rendementen

Ja, je leest het goed. In plaats van hogere rendementen, behalen de fondsbeheerders vaak lagere rendementen.

Op de korte termijn kan een fondsbeheerder het prima beter doen de markt. Op de lange termijn verslaan de meeste fondsbeheerders de markt niet. John Bogle, oprichter van Vanguard, bewees dit in 2002. In zijn paper 'An index fundamentalist' toont hij aan dat fondsen die de S&P 500 volgden gemiddeld 2.6% meer rendement behaalden dan actief beheerde fondsen.

Nadeel #2: Hoge kosten

Een van de redenen dat actieve fondsbeheerders lagere rendementen behalen, is omdat zij hogere kosten maken. Deze kosten worden altijd doorberekend, of ze nu hogere rendementen tot gevolg hebben of niet.

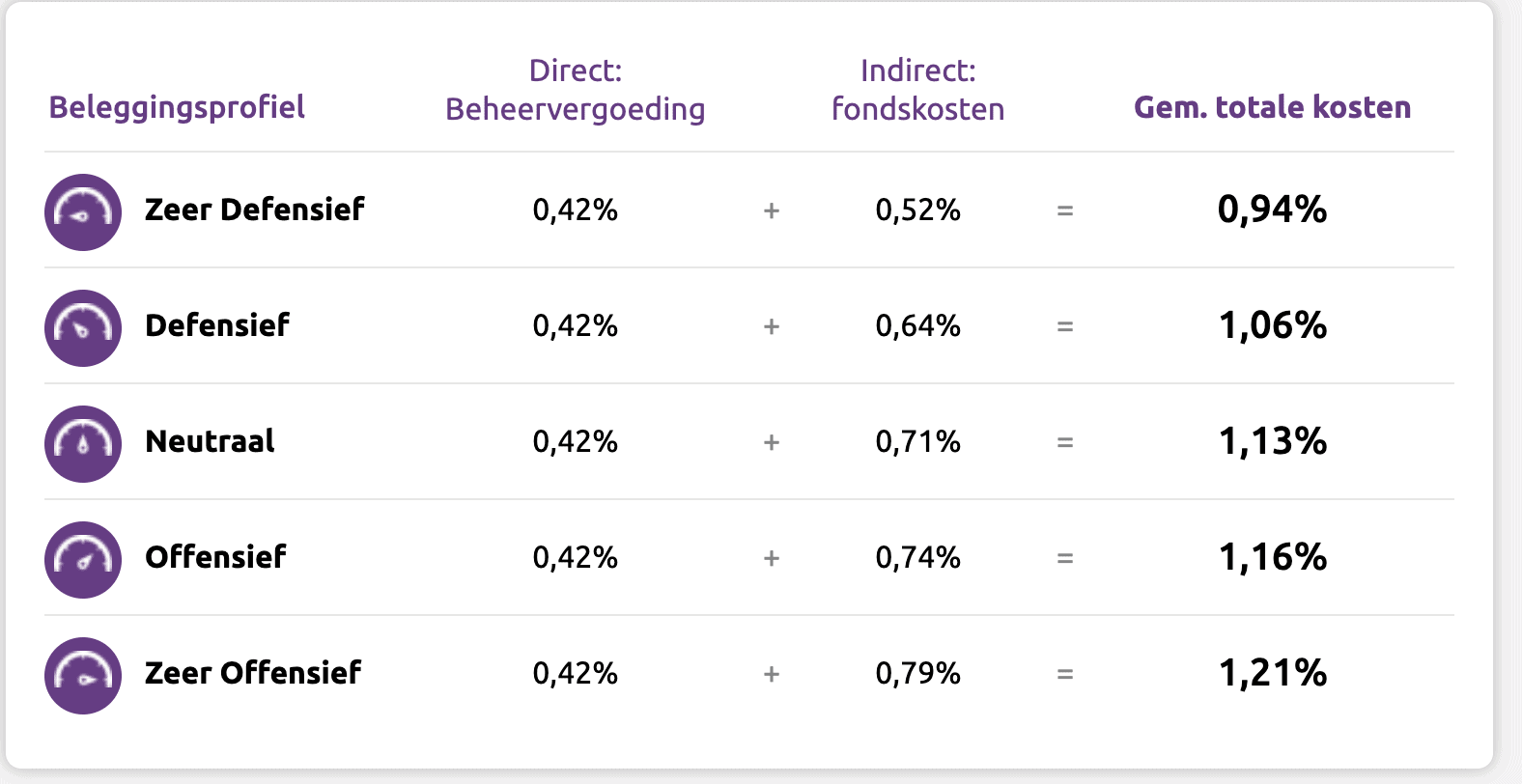

Een voorbeeld, Evi van Lanschot rekent kosten die uiteenlopen tussen de 0.94% en de 1.21% (risicovol profiel). Bij Indelta betaal je standaard 0.57%.

Iemand die van Evi overstapt naar ABN Amro, krijgt dus automatisch 0,75% extra rendement, ervan uitgaande dat de onderliggende fondsen gelijk zijn.

0.75% klinkt niet veel, maar het verschil over langere tijd is enorm. Dit komt door de samengestelde rente.

Nadeel #3: Verkeerde fondskeuzes

Als fondsbeheerders wel een breed gespreid indexfonds kopen, dan maken ze hierin niet altijd de beste keuzes.

Er zijn drie manieren waarop het vaak misgaat. Soms gebruiken de fondsmanagers fondsen met hoge onderliggende kosten. Die worden gewoon aan jou doorberekend en zijn inzichtelijk.

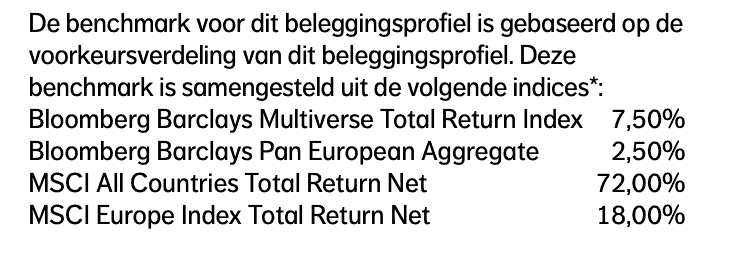

Als tweede zijn de onderliggende portefeuilles vaak te ingewikkeld. Hierdoor ontstaan er overlappen. Je hebt hierdoor teveel exposure naar een regio en te weinig naar een andere. Dit kan ten koste gaan van het rendement.

Zie hierboven het voorbeeld van een van de fondsen van NN, met een grote overlap van Europese fondsen. Deze portefeuille wordt geadverteerd als 'wereldportefeuille'.

Het grootste probleem is nog wel dat er vaak fondsen worden gebruikt met dividendlekkage. Kort gezegd komt dit er op neer dat het fondshuis niet alle dividendbelasting kan terugvragen. Soms lopen de kosten van dit dividendlek op tot 0.3%.

Er zijn genoeg fondsen die dit dividendlek niet hebben en dus een hoger rendement hebben. De fondsbeheerders van de bank weten deze echter niet altijd te vinden.

Nadeel #4. Niet altijd het juiste risicoprofiel

Veel aanbieders hebben een of meerdere standaardportefeuilles in de aanbieding. Meestal bestaan deze uit verschillende mixen tussen aandelen en obligaties.

Vooral jongere beleggers missen vaak rendement, omdat in de meeste profielen wel obligaties zitten. Als je een hele lange tijdshorizon hebt, is het lang niet altijd nodig om in obligaties te zitten. Dit staat nog los van de huidige, lage rente.

Ik zit zelf gewoon voor de volle honderd procent in aandelen tot een jaar of vijf tot zeven voor mijn geplande pensioen. Er zijn weinig aanbieders die een dergelijke risicoprofiel aanbieden.

Het alternatief - zelf beleggen

Na het lezen van deze kop denk je misschien: ik wil het beleggen uitbesteden omdat ik het niet snap, waarom raad jij aan om het zelf te doen.

De reden hiervoor is simpel. Je kunt een stuk hoger rendement verwachten. En zoveel tijd kost het niet. Het enige dat je hoeft te doen is een rekening aanmaken bij InDelta.

Vervolgens kun je daar zelf een van de modelportefeuilles aanhouden. Of zelf een portfolio maken als je dat liever hebt.

Je kunt ook periodieke orders maken, zodat je iedere maand een deel van je salaris kunt beleggen. Je hebt weinig onderhoud nodig, want InDelta houdt de portefeuilles voor jou in balans.

Doe-het-zelf je rijk

Ik hoop dat ik je heb laten zien dat het best de moeite waard is om zelf de controle te pakken over je beleggingen. De hoeveelheid extra werk valt mee, terwijl je op verschillende manieren geld kunt besparen.

Het belangrijkste is wel dat je de koers vast moet houden. Stel het een keer in kijk er nooit meer naar. Probeer niet te handelen op basis van de marktbewegingen. Dit is de belangrijkste 'maar' bij het zelf doen.

Maar als je dit dan doet, dan mag het resultaat er ook zijn. Stel dat je 1.5% meer rendement haalt door zelf een wereldindex te volgen én door lagere kosten. Ieder jaar. Na twintig jaar heb je een rendement dat meer dan 33% hoger is. De prijs van het uitbesteden is dan wel heel hoog. Als je met €10.000 begint, verdien je ruim €8.000 door zelf je beleggingen bij te houden.

Dat is een heel hoog uurloon voor een keer een automatische incasso instellen naar InDelta.