De safe withdrawal rate, oftewel de ‘veilige onttrekking’ is het bedrag dat je jaarlijks vrijuit uit je vermogen kunt onttrekken zonder dat je dit vermogen geheel verbruikt. In de Amerikaanse studies wordt vaak een getal van 4% aangehouden. Waar komt dit getal vandaan? Welke waarden gelden in Nederland? Is de regel dat je jaarlijks vier procent van je vermogen kunt onttrekken, überhaupt zinvol?

Je leest in dit artikel:

Het idee achter de Safe Withdrawal Ratio

De Safe Withdrawal Ratio is bedacht door Bill Bengen, een Amerikaans financieel adviseur. Begin jaren negentig deed hij onderzoek naar de beste methoden om een pensioen te financieren. Op basis van de historische returns van de S&P 500 concludeerde hij dat je vrijwel altijd goed zit als je 4% van je portfolio verkoopt om de kosten van je levensonderhoud mee te betalen.

Belangrijk om te weten: de oorspronkelijke SWR houdt rekening met een looptijd van 30 jaar.

Stel, Job heeft een vermogen van €800.000 opgebouwd. Hij verwacht nog 30 jaar te leven en hij maakt geen aanspraak op AOW of pensioen. Hij kan dan ieder jaar €32000 opnemen.

Bengen heeft zelfs rekening gehouden met je inflatie. Ieder jaar kun je het bedrag dat je opneemt verhogen met de inflatie. Als Job in het eerste jaar €32000 uitgeeft, mag hij bij een inflatie van 2% in het tweede jaar €32640 uitgeven en in het derde jaar €33292,80, enzovoort. De studie gaat van inflatiepercentages zoals die gelden in de VS, maar deze zijn vergelijkbaar met Nederland.

Deze regel werd later bevestigd in de Trinity Study en sindsdien geldt een SWR van 4% als de vuistregel voor de veilige opname.

Omgekeerd is de vuistregel dat je 25 keer de kosten van je levensonderhoud bij elkaar moet hebben, voor je met pensioen kan

Het grootste risico

Verreweg het grootste risico bij de SWR is de zogeheten sequence risk. Dit loop je door de timing van je onttrekkingen. Om dit te illustreren, kijken we even op een andere manier naar de situatie van Job. We gaan er voor het gemak dat hij 10000 stukken van een ETF heeft met een waarde van €80 (vermogen €800.000). Job moet dan 400 stukken verkopen om aan €32000 (4% te komen).

Stel dat de aandelenmarkten 20% dalen. Jobs stukken zijn nog maar €64 waard. Hij moet dan 500 stukken verkopen om de kosten van je levensonderhoud af te dekken. Deze extra 100 stukken kunnen niet meer renderen. Hij krijgt hier geen dividend meer over en hij pakt toekomstige koersstijgingen ook niet meer mee. Blijft de koers een paar jaar laag of daalt deze nog verder, dan wordt zijn portefeuille steeds kwetsbaarder, omdat hij steeds meer stukken moet verkopen.

In de praktijk speelt dit risico vooral als er een beurskrach komt in de eerste jaren na je pensioen. Om deze zelfde reden heeft een grote geplande uitgave ook een enorme invloed op het eindresultaat. De SWR houdt hier geen rekening mee en gaat uit van constante uitgaven.

Updates aan de SWR

In latere jaren zijn er nog een paar nadere studies uitgevoerd naar de SWR. In een recent artikel heeft Bengen aangegeven dat de SWR vermoedelijk wat hoger kan. Met nieuwe data geeft hij aan dat een SWR van 4.5% ook wel haalbaar is.

Bengen geeft hiervoor twee redenen. De inflatie is lager. Ook was de invloed van de jaren 60/70 te groot in zijn eerdere studie. Tijdens deze periode presteerde de beurs erg slecht. Ik heb mijn twijfels bij deze argumenten, omdat er geen garanties zijn dat de beurs goed blijft presteren. Er kan ook weer een periode komen met bovengemiddelde inflatie.

Safe withdrawal rate Nederland

Leuk en aardig die SWR, maar deze is gebaseerd op de Amerikaanse situatie. Welke SWR kun je in Nederland aanhouden?

Gebaseerd op Amerikaanse aandelen

Er zijn twee problemen met de SWR studies zoals hierboven aangehaald. Beide problemen hebben te maken met het feit dat je alleen naar Amerikaanse aandelen kijkt.

Europeanen hebben last van valutarisico's als wij louter Amerikaanse aandelen kopen. Een grote stijging in Amerika kan teniet worden gedaan door een daling van de dollar. Er is weinig studie gedaan naar het effect hiervan op de SWR.

Mr. FOB (van Financieelonafhankelijkblog) stelt een andere terechte vraag: gaat de grootste groei in de toekomst nog in de VS plaatsvinden? Hij stelt dat wereldwijde spreiding een must is, omdat de hardste groei plaatsvindt in landen als China en India. Door deze wereldwijde spreiding, daalt je SWR volgens Mr. FOB wel naar 3.5%, omdat je ongetwijfeld ook markten mee gaat nemen die wat minder goed presteren.

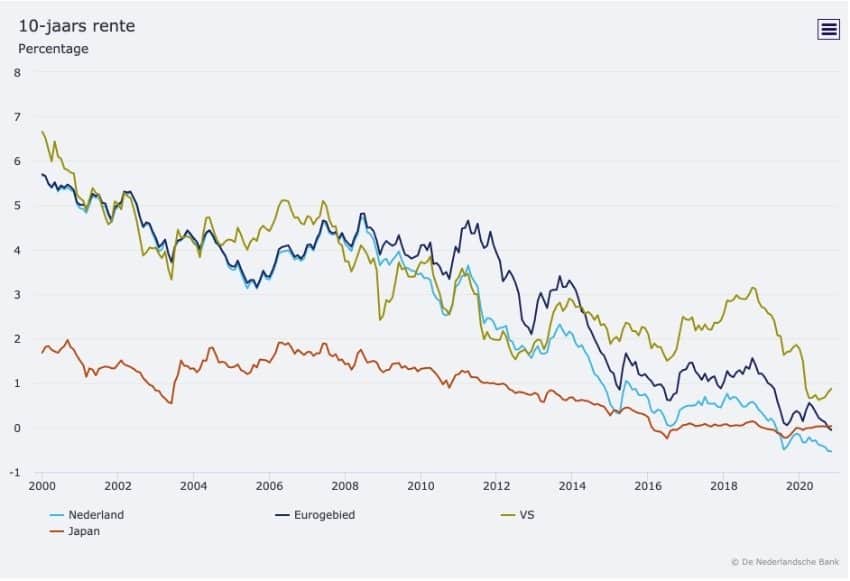

Lage rentestanden

Op dit moment zijn de rentes op obligaties en op de spaarrekening erg laag. De rente op staatsobligaties is zelfs negatief, zoals je ziet op de grafiek hieronder van DNB. Dit is niet altijd zo geweest. Dit kan ervoor zorgen dat je een lagere SWR nodig hebt. Omdat je rekent over een langere periode, is hier weinig over te zeggen. In de periode na WO II waren de rentestanden niet veel hoger dan nu.

Vooralsnog lijkt er geen reden tot zorg te zijn, maar we kunnen hier niet in de toekomst kijken. Als de rendementen op obligaties (of alternatieven als deposito's) verder onder druk komen, dan ligt het voor de hand een groter gedeelte in aandelen te laten staan. Dit levert meer risico op.

Vermogensbelasting

Nederland kent een vermogensbelasting op basis van fictief rendement. Zeker als je een wat groter vermogen hebt opgebouwd, dan moet je redelijk wat geld afdragen aan de belastingdienst. Iemand zonder fiscale partner betaalt in 2021 €11.750 over een vermogen van 1 miljoen.

Het meest handig is om deze kostenpost op te nemen in het bedrag dat je jaarlijks onttrekt. Dit maakt je SWR niet hoger of lager, maar het benodigde vermogen wel.

Een tweede variabele die in Nederland van belang is, is het pensioenstelsel. De meeste mensen ontvangen op latere leeftijd AOW en vaak een aanvullend pensioen. In veel gevallen is de te overbruggen periode hierdoor veel korter dan 30 jaar. Als AOW + pensioen ontoereikend is, heb je nog altijd minder geld nodig.

De SWR van 3.5% van Mr. FOB is in mijn ogen dan ook alleen van toepassing op mensen die heel vroeg met pensioen kunnen. Als dat al zo is. Hoe bereken je dan jouw SWR als jij een kortere periode moet overbruggen?

Je eigen Safe Withdrawal Ratio berekenen

Als je tot hier in het artikel bent gekomen, dan denk je wellicht: wat moet ik nu? Het verschil tussen een SWR van 3.5% en een van 5% is heel groot.

De SWR is niet meer dan een simpele vuistregel. De uiteindelijke SWR is voor iedereen anders. Gelukkig kun je zelf de SWR bepalen die past bij jouw situatie. Dit doe je het best aan de hand van een simulatie.

In een simulatie houd jij je persoonlijke situatie langs de historische ontwikkelingen van de beurs. Dit klinkt gevaarlijk, omdat rendementen uit het verleden geen garantie bieden voor de toekomst. Aan de andere kant, is er geen betere manier om dit te voorspellen.

Houdt er rekening mee dat de simulatietools ook gebruik maken van datasets over de S&P500. Ik houd zelf een marge aan door te rekenen met een vermogen dat 10% lager is dan mijn verwachte vermogen. Kortom, als ik verwacht €500.000 te hebben op moment X, reken ik met een bedrag van €450.000 om te corrigeren voor de iets lagere verwachte rendementen.

Om je eigen SWR te berekenen, heb je de volgende gegevens nodig:

Voorbeeld

Jos en Simone zijn allebei 52 jaar oud en willen volgend jaar stoppen met werken. Zij gaan uit van een AOW-leeftijd van 68 jaar en moeten dan dus 15 jaar overbruggen. Jos en Simone hebben via hun werkgever en bij Brand New Day een ruim pensioen opgebouwd dat kostendekkend is. Dit betekent dat zij na het bereiken van hun AOW-leeftijd geen geld meer uit hun vermogen nodig verwachten te hebben. Jos en Simone vinden een kans van 2.5% dat hun vermogen ontoereikend is acceptabel (risicobereidheid).

Op dit moment hebben zij €525.000 aan vermogen, met een verdeling van 75% aandelen en 25% obligaties. Een simulatie bij Cfiresim leert dat de kans op succes 96.27% is. Dit maakt de kans op falen groter dan 2.5%, waardoor Jos en Simone nog iets meer vermogen moeten vergaren.

Beperk je risico's

Er zijn een paar relatief simpele methoden om je kans op succes te verhogen. Een daarvan is het aanpassen van je uitgaven in slechte jaren. Er zijn allerlei verschillende methodes ontwikkeld, maar het voert wat te ver om deze in detail uit te leggen.

In het eerdere voorbeeld kunnen Jos en Simone de kans dat zij zonder geld komen te zitten terugbrengen tot nagenoeg nul. Hiervoor moeten zij genoegen nemen met €27.000 voor levensonderhoud in slechte jaren. De kans op succes is dan 99.25%, zelfs als ze in goede jaren hun uitgaven opvoeren tot €33.000. Een manier om de kosten te verlagen, is door wat tijd door te brengen in een goedkoper buitenland.

Een andere optie is om de uitgaven eerst te bekostigen uit het vastrentende deel van je portefeuille. Jos en Simone hebben €131.250 aan obligaties in hun portefeuille. Nu is het wel van belang om ook te herbalanceren, maar theoretisch kunnen zij circa drie jaar leven van hun obligaties. Als de beurs dan weer opgeleefd is, kun je je obligaties weer aanvullen.

Uiteraard is het ook niet verboden om toch nog af en toe even een klusje op te pakken nadat je gestopt bent met werken.

Conclusie

De beroemde SWR van 4% is niets meer dan een richtlijn. Je weet zo ongeveer hoeveel geld je nodig hebt om eerder te kunnen stoppen met werken. Als je 40 jaar moet overbruggen en geen AOW of pensioen hebt, is de 4% wellicht te ambitieus. Als je tijdshorizon korter is, kun je vaak met een flink hogere SWR toe. Je risicobereidheid is een belangrijke variabele. Als jij honderd procent zekerheid wilt, dan heb je een hoger vermogen of een lagere SWR nodig.

Het is goed om je te realiseren dat je de kans op succes flink kunt verhogen. De belangrijkste methoden hiervoor zijn het beperken van je uitgaven als er mindere jaren zijn op de beurs. Je kunt ook af en toe wat bijklussen. Het is niet verboden om weer aan het werk te gaan.

De eerste paar jaar na je pensioen zijn het meest cruciaal voor je succes. Dit is een schrale troost. Als je net gestopt bent met werken, is het makkelijker om nog een keer een klusje op te pakken om je portefeuille weer op volle oorlogssterkte te brengen.